作者:FineBI

发布时间:2024.2.20

浏览次数:5,014 次浏览

投资基金是一种出色的理财方式,对于初次涉足基金领域的投资者而言,首先需要解决两个关键问题:一是基金是否值得投资?二是如何选择适合自己的基金?

以往盲目跟随成功的基金经理,或者仅仅依赖历史涨跌经验的方式或许曾带来一些收益,但对于数据分析师而言,用数据解决问题才是本能的选择。因此,今天我们将借助商业智能(BI)工具进行分析,深入探讨当前基金是否具备投资价值,以及如何最优化投资策略。这种数据驱动的方法将有助于投资者更科学地进行基金投资决策。

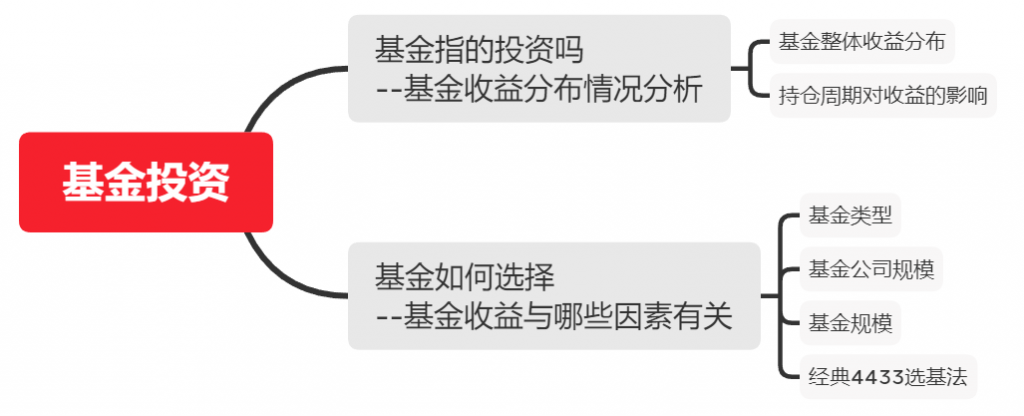

围绕上述两个核心问题展开分析思路。首先,评估基金是否值得投资需深入分析其整体收益分布情况,从宏观角度了解投资基金获得正收益的概率。其次,在选择基金时,需要分析基金收益与哪些因素存在关联,以及它们之间的关系。

因此,基金投资的分析重点分为两个部分:一是深入研究基金的收益分布情况,二是分析基金收益与相关因素之间的关系。具体的分析内容如下:

基金最核心的指标,是收益率与波动率,收益率反映收益情况,波动率反映风险情况。

两个指标的计算公式如下:

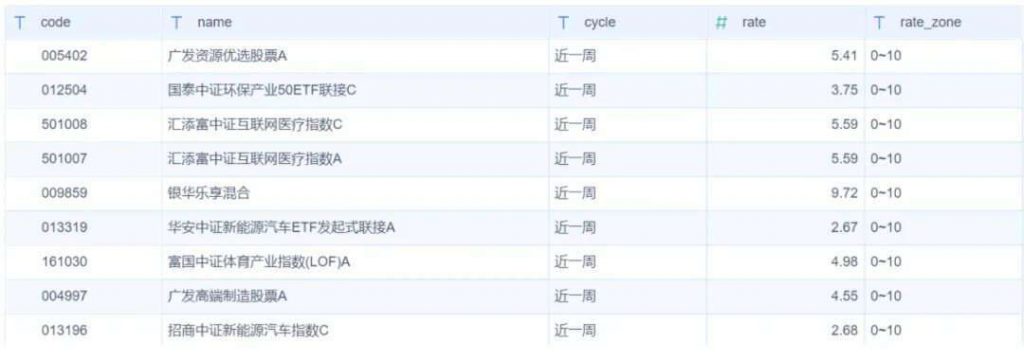

今天这则案例使用的数据表fund_rate(基金收益表)详情可见下图:

通过FineBI的excel上传功能将数据上传,再用相同方式上传基金基本信息表、基金公司表。再通过创建自助数据集,将各表进行合并,形成宽表data_model。

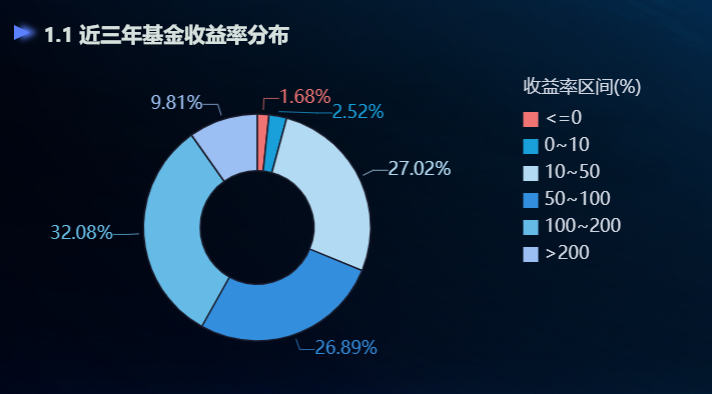

首先,我们对所有基金近三年的收益率进行分组,划分为不同区间(<=0%、0-10%、10-50%、50-100%、100-200%、>200%),并通过扇形图展示各收益率区间的基金数占比。

可视化结果显示,亏损基金数量最少,仅占1.68%,而最普遍的收益率为100~200%,甚至有超过9%的基金收益率高于200%。这表明投资基金亏损的概率相对较小,而高收益的概率相当可观,远远超过银行存款利率。

然而,既然基金投资亏损概率较低,为何还存在许多散户套牢呢?下一张图将探讨持仓周期与收益的关系,以解答这一问题。

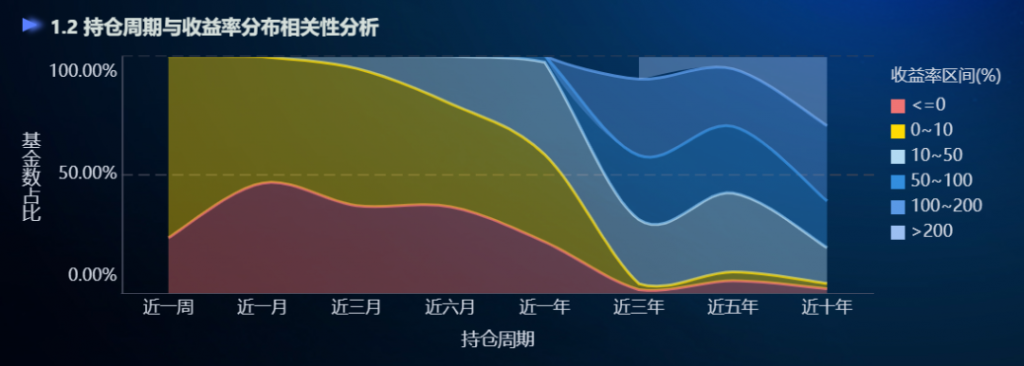

我们对基金持仓周期进行分组,划分为近一周、近一月、近三月、近六月、近一年、近三年、近五年、近十年,并通过面积堆积图展示基金收益分布的变化趋势。

分析结果显示,短期内低收益和亏损的基金占绝大多数。随着持仓周期的增长,低收益基金数量减少,近三年亏损基金已降至1.68%,而近十年收益高于200%的基金数量已超过29%。这反映了中国整体经济发展趋势向好。因此,建议投资者坚持长期主义,尽量避免短线操作。

由于长期持仓后收益分布趋于稳定,并且分析长期持仓收益更具有现实意义,因此下面的分析都是基于近三年的收益情况来统计。

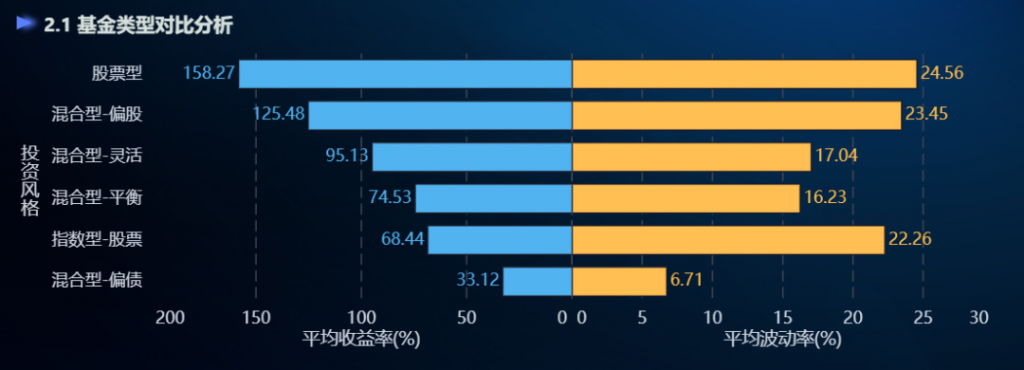

投资基金时,首要考虑的是选择何种基金类型。基金的核心分析指标是收益和风险,通过比较这两大指标,可以评估各类型基金的优劣势。

观察结果显示,除了指数型-股票基金外,其他各类型基金的收益和波动呈正相关关系,即收益越大,风险越大。股票型属于典型的激进风格,近三年平均收益率高达157.89%,但波动率也是最高的24.55%。与之相对的混合型-偏债属于保守风格,收益和风险均为最低。

需要注意的是,指数型-股票基金是个例外。尽管其收益相对较低,但风险较高。主要原因在于指数基金的跟踪标的是A股指数,而A股市场的特点是震荡明显,不同于美股市场的一路上涨。因此,在选择指数基金时,投资者需要谨慎考虑,不能仅仅参考国外的证券投资理念,因为国情存在差异。

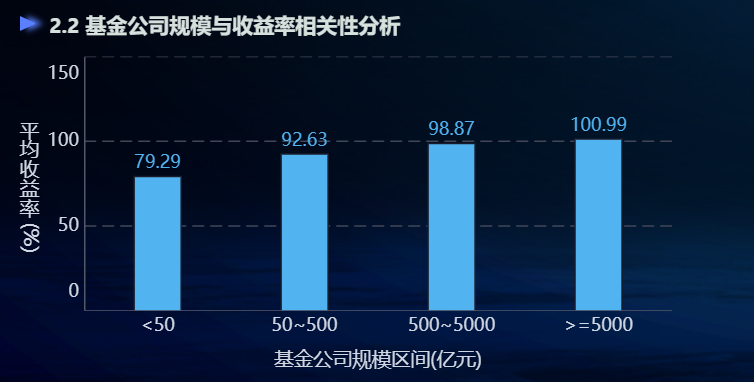

基金公司作为基金的运作主体,其管理规模在一定程度上决定了公司的实力。我们将基金公司规模分组为<50亿元、50-500亿元、500-5000亿元、>=5000亿元,并通过柱状图展示不同规模的基金公司管理的基金的平均收益率。

总体而言,基金公司的管理规模越大,其管理的基金平均收益率也越高。这一趋势可以理解为管理规模的增加代表着更为雄厚的资金实力,能够调动更多资源,吸引更优秀的基金经理,从而保障基金的健康平稳运作。因此,在投资者选择基金时,可以适度考虑基金所属的基金公司的规模情况,选择具备较强实力的基金公司,以提高投资的可靠性。

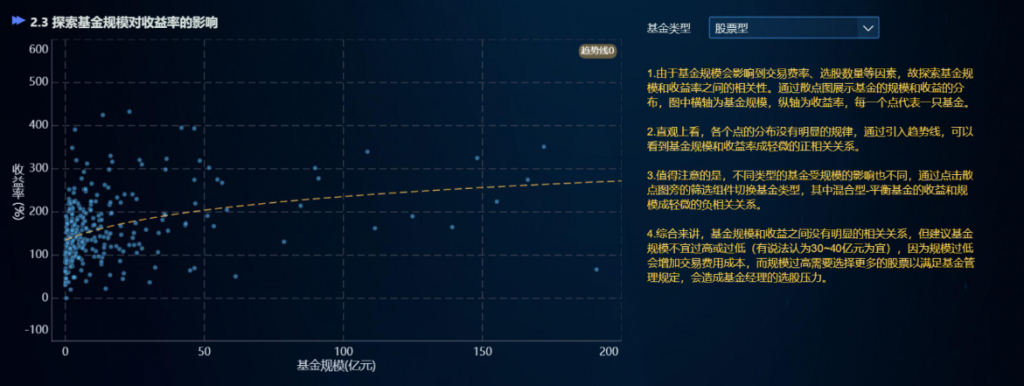

由于基金规模的影响涉及到交易费率和选股数量等因素,我们将进一步研究基金规模与收益率之间的关联。通过散点图呈现基金规模与收益的分布,其中横轴表示基金规模,纵轴表示收益率,每个点代表一只基金。

从直观上看,各个点的分布没有明显的规律。通过引入趋势线,我们可以观察到基金规模和收益率之间呈现轻微的正相关关系。需要注意的是,不同类型的基金受规模影响的程度各异。通过点击散点图旁的筛选组件切换基金类型,我们会发现混合型-平衡基金的收益与规模呈轻微的负相关关系。

总体而言,基金规模和收益之间没有明显的相关性,但建议避免基金规模过高或过低(有观点认为30~40亿元为宜)。规模过低可能导致交易费用成本上升,而规模过高则需要选择更多的股票以符合基金管理规定,从而增加基金经理的选股压力。因此,在选择基金时,投资者宜谨慎考虑基金规模的适中范围。

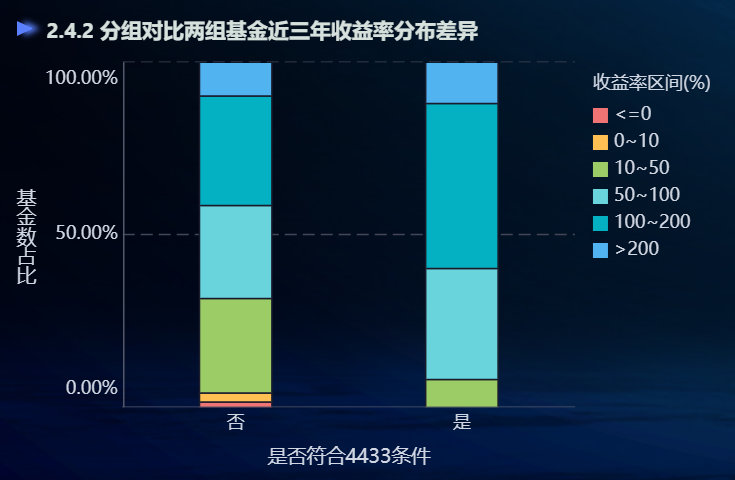

选基金时有个知名的“4433法则”:第一个“4”代表选择一年期绩效表现排名在同类型产品前1/4的基金;第二个“4”代表选择两年、三年、五年以及自今年以来绩效表现排名在同类型产品前1/4的基金;第三个“3”代表选择近6个月绩效表现排名在同类型产品前1/3的基金;第四个“3”代表选择近3个月绩效表现排名在同类型产品前1/3的基金。

通过对比满足和不满足4433条件的基金近三年收益率分布,发现满足4433条件的基金收益略优于不满足条件的基金。

投资者在选择基金时可以参考4433法则,但需要注意该法则是基于基金的过往业绩,而基金的过往业绩并不一定预示其未来表现。因此,投资者在决策时还需综合考虑基金的抗风险能力、基金公司实力、行业趋势等多方面因素,以做出更全面的投资决策。

在本文中,我们通过商业智能工具FineBI进行了深入的基金分析,从数据出发解决了投资者关注的两个核心问题:基金是否值得投资以及如何选择适合自己的基金。

通过对基金收益分布、持仓周期与收益的关系、不同类型基金的比较、基金公司规模与平均收益率的关联、基金规模与收益率的分析,总结出了一系列有益的投资建议。

在投资基金时,数据驱动的分析方法能够帮助投资者更科学地做出决策,避免盲目跟随和依赖历史经验。因此,通过本文的学习,投资者可以更加理性地选择基金,采取长期主义,避免短线操作,并在选择基金类型和公司时谨慎考虑规模和综合实力。商业智能工具的运用为投资决策提供了科学的支持,帮助投资者稳赚不赔!

在数字化与信息化高速发展的时代,FineBI——市场占有率第一的BI数据分析软件,旨在帮助企业的业务人员充分了解和利用他们的数据,加速企业数字化转型,提升市场竞争力。得益于FineBI强劲的大数据引擎,用户只需简单拖拽便能制作出丰富多样的数据可视化信息,自由地对数据进行分析和探索,让数据释放出更多未知潜能。

商业智能BI产品更多介绍:www.finebi.com